外国人であっても、日本国内で働いて得た収入がある人は、税金を納める必要があります。このページでは、特に所得税と住民税について紹介します。

日本の税金について

- 個人に関する税金を調べる方はこちらから(国税庁ウェブサイト)

Contents

所得税

所得税は、1月1日から 12 月 31 日までの1年間に生じた個人の所得にかかる税金です。

納税義務者と課税の対象となる所得の範囲

居住の区分に応じて、所得税の対象となる範囲が異なります。いずれの区分でも、本学から給与・報酬が支払われる場合には、その給与に対して所得税が課せられます。なお、留学生の場合は「勤労学生控除」及び「租税条約」による控除・減免が受けられる可能性があります。

※居住者については、国内法における取扱いと、租税条約における取扱いが異なります。下表の「住所」は、「個人の生活の本拠」をいい、その人の生活の中心がどこかで判定されるものです。詳細は「 居住者と非居住者の区分(国税庁ウェブサイト) 」を参照してください。

| 区分 | 定義 | 課税対象 |

| 居住者(非永住者以外) | 日本国内に「住所」がある人、又は、現在まで引き続き1年以上「居所」がある人 | 国外源泉所得を含む全ての所得 |

|---|---|---|

| 居住者(非永住者) | 「居住者」のうち、日本の国籍がなく、かつ、過去10年以内において国内に住所又は居所があった期間の合計が5年以下である人 | ①国外源泉所得以外の所得 及び ②国外源泉所得で国内において支払われたもの又は国外から送金されたもの |

| 非居住者 | 「居住者」、「非永住者」以外(外国に住所がある人など) | 日本国内で勤務した給与や、日本国内での人的役務の提供に起因する報酬などの、国内源泉所得のみ |

所得税の源泉徴収

所得税の源泉徴収とは、給与や賞与、退職手当、報酬・料金などの所得税法に定める特定の所得を支払う際に、支払者が、その支払金額から所得税額を控除する方法により徴収し、国に納付することをいいます。 (平成25年~令和19年末までの間は、復興特別所得税を併せて徴収することとされています。)

支払者が源泉徴収を行うことで、給与所得者は毎月の給与から少額ずつ所得税を納めることができます。徴収額は概算で計算しますので、その年の最後に給与を支払う際に、控除額(保険料控除や配偶者控除など)を差し引いた「課税所得」による所得税と徴収済の所得税とを年末調整で精算します。

本学から給与の支払いを受ける方は、原則として毎月の給与から所得税が差し引かれ(源泉徴収され)、対象外となる方を除き12月の給与支払い時に年末調整が行われます。

なお、学外(国内・国外)からの招へい者への旅費・謝金に係る源泉徴収の取扱いについては、必ずこちらをご確認ください(学内者限定)。

参考:給与明細の見方

源泉徴収について

- 日本における給与に係る源泉徴収制度の概要令和4年版(国税庁ウェブサイト)

- 旅費・謝金に係る源泉徴収の取扱い(東北大学本部事務機構財務部)※学内者限定

注意:非居住者に対する源泉徴収について

外国人であっても、居住者については日本人と同様に給与所得の源泉徴収税額表により源泉所得税を徴収し、年末調整により年税額の精算をします。ただし、非居住者については、原則として、20.42%の税率で源泉徴収を行い、これで所得税の課税関係は終了します(=年末調整はありません)。

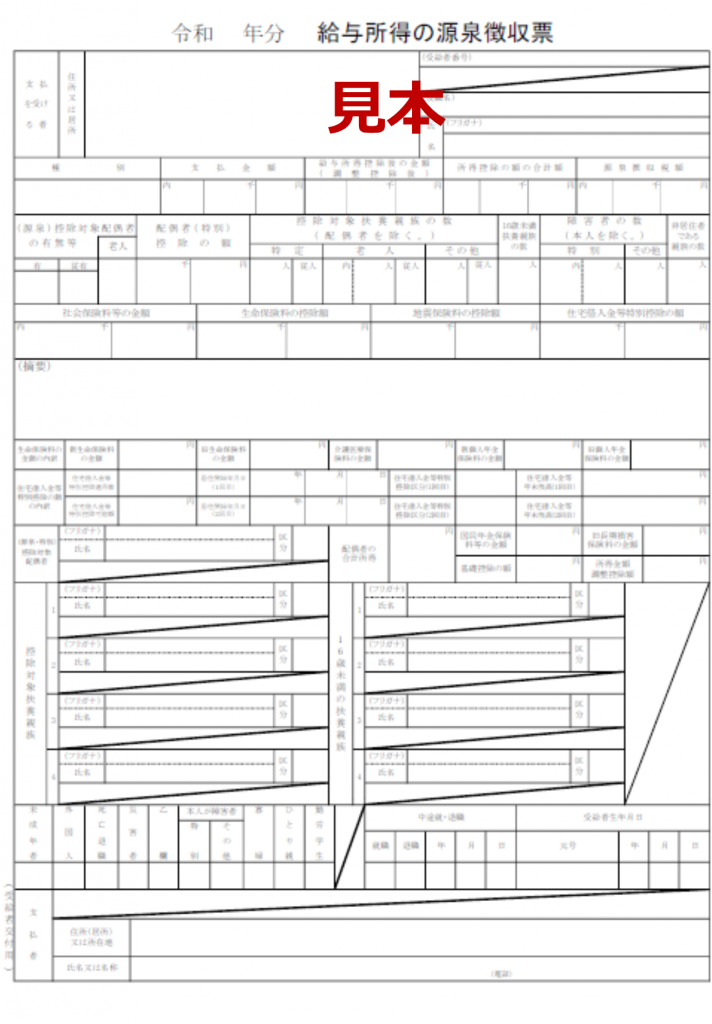

給与所得の源泉徴収票

源泉徴収票とは、1年の間に事業者から支払われた給与やボーナス(賞与)等の総支給額と、その中から納めた所得税の金額、さらに各種控除額が記載されている書類です。

毎年の年末調整後(翌年1月頃)及び離職から1か月程度で事業者(本学)から配布され、転職をするとき、確定申告をするとき、収入の証明が必要なとき等に必要になります。

年末調整

年末調整とは、源泉徴収された税額の年間の合計額と、年税額を一致させる精算の手続きで、本学では11月頃及び離職時に行われます。年末調整の対象となるのは、原則として、本学に「扶養控除等申告書」を提出している人ですが、給与の収入金額が2,000万円を超える人など、一定の条件に該当する人は年末調整の対象とはなりません。

外国人研究者等についても、本学から給与を受けている「居住者」で 「扶養控除等申告書」を提出している場合には、本学が行う年末調整の対象となります。(非居住者については、年末調整はありません。)

手続き用の書類等は担当係から配布(案内)されます(住宅取得特別控除申告書を除く)が、控除を申告する場合には、各種証明書(原則として原本)を添付して提出することが必要です。

提出が必要な書類(令和4年の例)※外国語の場合は日本語訳を付ける

| 控除の 種類 | 提出が必要な場合 | 必要書類 |

|---|---|---|

| 扶養控除等(異動)申告書 | 配偶者か扶養親族が非居住者に該当した場合のみ | ①か②の「親族関係書類」 ①国・地方公共団体が発行した書類(戸籍の附戸籍の附当該親族のパスポートの写し ②外国政府・地方公共団体が発行した書類(当該親族の氏名、生年月日及び住所又は居所の記載があるもの) |

| 基礎控除申告書兼配偶者控除等申告書兼所得金額調整控除申告書 | 配偶者か扶養親族が非居住者に該当した場合のみ | 「親族関係書類」+①か②のいずれか ①金融機関の為替取引により本人から当該親族への支払いがわかる書類(当該金融機関が発行するもの。写し可) ②クレジットカードにより当該親族が商品等を購入したこと、商品等の購入等の代金相当額を本人から受領したことがわかる書類(クレジットカード会社発行のもの。写し可。) |

| 保険料控除申告書 | 生命保険料・地震保険料・社会保険料・個人型確定拠出年金(iDeco)等控除を受ける場合 | 保険会社より送付される証明書(申告書の金額欄は、証明書の「支払証明額」ではなく「年間保険料」を記入) |

| 住宅取得特別控除申告書(様式は税務署より確定申告等をした初年度に該当者へ送付) | 金融機関等より住宅貸付を受けている場合 | 金融機関等より送付される「住宅取得資金にかかる借入金年末残高証明書」等 |

確定申告

所得税の確定申告は、毎年1月1日から12月31日までの1年間に生じた所得の金額とそれに対する所得税等の額を計算し、過不足を精算する手続きです。所得の生じた翌年の2月~3月に行います。また、離日の際は(年末調整後の)必要に応じて出国前に確定申告を行います。

確定申告について

- 確定申告(国税庁ウェブサイト)

対象者

給与の支払を受けている人のうち大部分の方は、年末調整によって精算されるため、確定申告は不要ですが、一定の条件に該当する場合には、確定申告が必要です。詳細は以下によりご確認ください。

参考:確定申告が必要な方(国税庁ウェブサイト)

給与所得者で確定申告が必要な方(国税庁ウェブサイト)

外国人向け確定申告書等作成コーナー入力マニュアル(簡易版) 2021年分 (国税庁ウェブサイト)

注意

- 離日の際は、所得税の精算のために税務署において確定申告が必要な場合があります。退職して離日する場合には、退職時の年末調整と併せて、所得税の精算について予め給与担当係に確認しましょう。(確定申告を行う場合、住民税とは異なり税務署等で手続きを行うことになります。)必要な場合には、納税管理人を選定してください。

租税条約

租税条約とは、日本(源泉地国)とと居住国(納税国であり、国籍ではない)の両方からの二重課税の排除や脱税の防止などを目的として、国と国が締結する条約です。

来日した教員や留学生等がその所得等につき租税の免除を受けようとする場合には、手続が必要です。また、租税条約を適用して日本における所得税の免税を受けた場合、本人は、居住国の税務制度に基づき、居住国の税務当局に日本で得た報酬について申告し、所得税を納める必要があります。各国で必要となる手続きについては、本人が各国の税務当局に確認する必要があります。

なお、国外からの招へい者への旅費・謝金に係る源泉徴収の取扱い(租税条約を含む)については、必ずこちらをご確認ください(学内者限定)。

租税条約について

- 租税条約等に関する情報(国税庁ウェブサイト)

- 居住者と非居住者の区分(国税庁ウェブサイト)

- 旅費・謝金に係る源泉徴収の取扱い(東北大学本部事務機構財務部)※学内者限定

適用可否の確認

租税条約の規定の適用に基づき減免を受けようとする場合は、租税条約の適用を希望する者が①租税条約締結国の居住者に該当するか、及び該当する場合は締結する租税条約等に②軽減又は免除が適用される特典条項(一例として:教員等の場合は「自由職業者・芸能人・運動家・短期滞在者の報酬・給与に対する所得税及び復興特別所得税の免除」(非居住者が講演等を行う場合)、「教育又は研究に係る報酬」等、留学生の場合は「学生、事業修得者等への給付金」等)があるか及びその適用条件を確認します。

注意:

租税条約の内容は、その締約相手国によって異なります。租税条約の適用に当たっては、相手国との租税条約の内容をよく確認してください。

参考:我が国の租税条約等の一覧(財務省ウェブサイト))

手続き

適用を受けようとする場合は、報酬・交付金等の支払者ごとに届出書を2部作成し、入国の日以後最初に報酬・交付金等の支払を受ける日の前日までに支払者(本学が支払者となる場合には本学)経由で税務署に提出します。なお、適用の際には、渡日前に取得すべき書類(相手国の居住証明書等)が必要なことがありますので適用の可否及び必要書類は余裕をもって確認しましょう。

注意:

届出に必要な添付書類である相手国での居住証明書は、相手国での発行に時間がかかる(2~3か月)可能性があります。出発前に現在の居住地での発行が必要な他の書類と併せて、渡日前の十分な余裕をもって取得手続きを行ってください。

住民税(個人住民税)

住民税には、市町村民税と道府県民税があり、1月1日にその市町村(都道府県)に住所を有する者に対し、市町村/道府県が課税します。外国人の方でも、1月1日時点で日本に住所があり、一定額以上の給与等を受けている人は、住んでいる市区町村に支払う必要があります。ただし、前年の所得が一定以下の場合、又は租税条約の対象となり、所定の手続きを行った場合には、非課税又は減免となります。

個人住民税・減免等について

- 外国人の方の個人住民税について(総務省ウェブサイト)

- 所得税の障害者控除、市民税・県民税の所得控除・非課税・減免(仙台市ウェブサイト)

注意

- 1月1日時点で日本に住所があり、前年に一定額以上の給与を受けている人は、2日以降に日本から出国した場合でも住所のある自治体から1年分の住民税が課されます。支払うべき住民税が支払われていない場合は、在留期間の更新申請等が許可されない場合があります。

住民税の申告

以下に該当する方は、住民税の申告は不要です。1月1日時点で住所があり、以下に該当しない方は前年所得がなかった方(奨学金や仕送りで生活する留学生も含む)も申告が必要です。申告しない場合、非課税証明書等を発行されない、また国民健康保険料等、個人市県民税の申告状況をもとに算出している行政サービスの負担額が上がる場合がありますので、ご注意ください。

- 所得税の確定申告書を提出する方およびその扶養親族の方。

- 給与所得のみの方で、年末調整を受けている方およびその扶養親族の方。

※上記1、2に該当する方で、仙台市以外にお住まいの方の扶養になっている場合は申告が必要な場合があります。 - 公的年金等の所得のみの方で、源泉徴収票に記載されている控除以外に追加する控除がない方。

- 公的年金等の所得のみの方で、65歳未満で年金収入が105万円以下の方または65歳以上で年金収入が155万円以下の方

※参考:個人市県民税の申告について(仙台市ウェブサイト)

住民税の支払い方法

- 特別徴収(給与からの天引き) 事業主が年間の税額を12分割にした税額を、毎年6月から翌年5月まで毎月の給与から住民税を差し引き、自治体に支払います。本学から給与を受ける者はこれが原則です。

- 普通徴収(自分で支払い) 毎年6月頃に市区町村から住民税納付書(納税通知書)が届きます。この納付書と納付書に書かれている金額のお金を持って金融機関などで支払います。仙台市では、市県民税は口座振替、スマートフォン決裁アプリ、クレジットカード、コンビニエンスストア等で支払うことができます。

※参考:市税の納付方法や相談(仙台市ウェブサイト)

注意(退職して日本から出国する場合)

- 特別徴収によって住民税を納めている人が退職する場合は、未納分の住民税を普通徴収に切り替えて支払います。場合によっては退職前に支払われる給与や退職金から未納分の住民税を差し引いて自治体に納めてもらう方法が可能なこともあります。退職する場合は、離職時年末調整による所得税の精算と併せて、まずは給与担当係に確認してください。

- 予納を行う場合は、「予納の申出書」及び確定申告書の写しや源泉徴収票など、前年中の所得等の状況が確認できる書類を居住地の市民税課等に提出してください。1~2週間後に自治体から送付される納付書により、住民税を出国までの間に納めることになります。(詳細は仙台市ウェブサイト参照)

- 1月から6月(納税通知書が送付される前)に出国される方のうち、前年中に一定額以上の所得があり、個人市県民税を納める必要がある方は、出国前にあらかじめご自身で納税を行う「予納」又は本人の代わりに納税に関する書類の受領や納税に関する事項を行う「納税管理人」の設定が必要です。

- 6月(納税通知書送付後)から12月に出国される方のうち、前年中に一定額以上の所得があり、個人市県民税を納める必要がある方は、出国前に全額ご納付いただいた場合は、特に手続きは必要ありません。納めていない個人市県民税がある場合は、「納税管理人」の設定が必要です。

- 参考:出国時における個人市県民税の納税について(仙台市ウェブサイト)

納税管理人

納税義務者が非居住者となり、自ら納税手続きができない場合には、納税に関する手続き(書類の受け取り、納税、還付金の受領など)を委任する必要があります。納めるべき所得税、住民税等を出国までに納めることができない場合には、出国前に日本に住んでいる人の中から、自分に代わって税金の手続を行う人(納税管理人)を定めて、住民税については住んでいる市区町村に、所得税については住所管轄の税務署に届け出てください。

※住民税:出国時における個人市県民税の納税について(仙台市ウェブサイト)

所得税:所得税・消費税の納税管理人の届出手続 (国税庁ウェブサイト)